本SaaS专题研究系列共分享三个主题,系列一将从经典的估值模型出发,帮助大家系统性地理解SaaS企业估值体系及魅力所在;系列二进一步揭示能够撬动SaaS企业估值的支点,同时探讨SaaS领域创业者如何在核心指标之间权衡;系列三会结合中国市场现状及特殊情况,探讨中国SaaS企业的发展之路。希望本系列有助于创业者和投资人真正地读懂这个行业的魅力所在,以及企业发展和投资过程中需要特别关注的经营指标。

本文探讨问题如下:

1. 从客户及企业角度看SaaS与传统软件售卖模式

2. 构建可对比的财务模型

2.1 财务模型构建的前提设想

2.2 财务模型的相关参数假设

3. 用财务模型解释SaaS企业用P/S估值的本质原因

4. SaaS魅力所在:SaaS模式具有极佳的向上价值弹性和延展性

概念解析:

SaaS(Software as a Service,软件即服务):一种通过云端提供软件服务的模式,即SaaS服务提供商将应用软件完全部署在自己的服务器中,客户根据自己的需求,通过云端互联网向SaaS服务提供商订购所需的应用软件服务,并按订购的服务内容和时间长短支付费用,服务提供商会全权管理和维护软件,而无需客户自己对软件进行维护。

前言:

近年来,中国的云计算行业风起云涌。随着云计算基础设施的日渐完善,企业全维度的数字化和智能化已成趋势。大洋彼岸的SaaS巨头——Salesforce的传奇故事,依旧不停让无数创业者和投资机构魂牵梦萦。

然而,国内的SaaS行业发展也并非一帆风顺,打上“美国版的XX”标签后就身价翻番的粗放时代已是过去时,C端互联网的成功经验在企业服务领域实用性也有待考证。

有鉴于此,一村资本企业服务研究院拟通过系列分享,与专注企业级SaaS的投资界同仁和广大艰辛的SaaS创业者一起,寻求和探索出一条具有中国特色的SaaS之路。

本文为系列分享的第一篇。

看SaaS与传统软件售卖模式

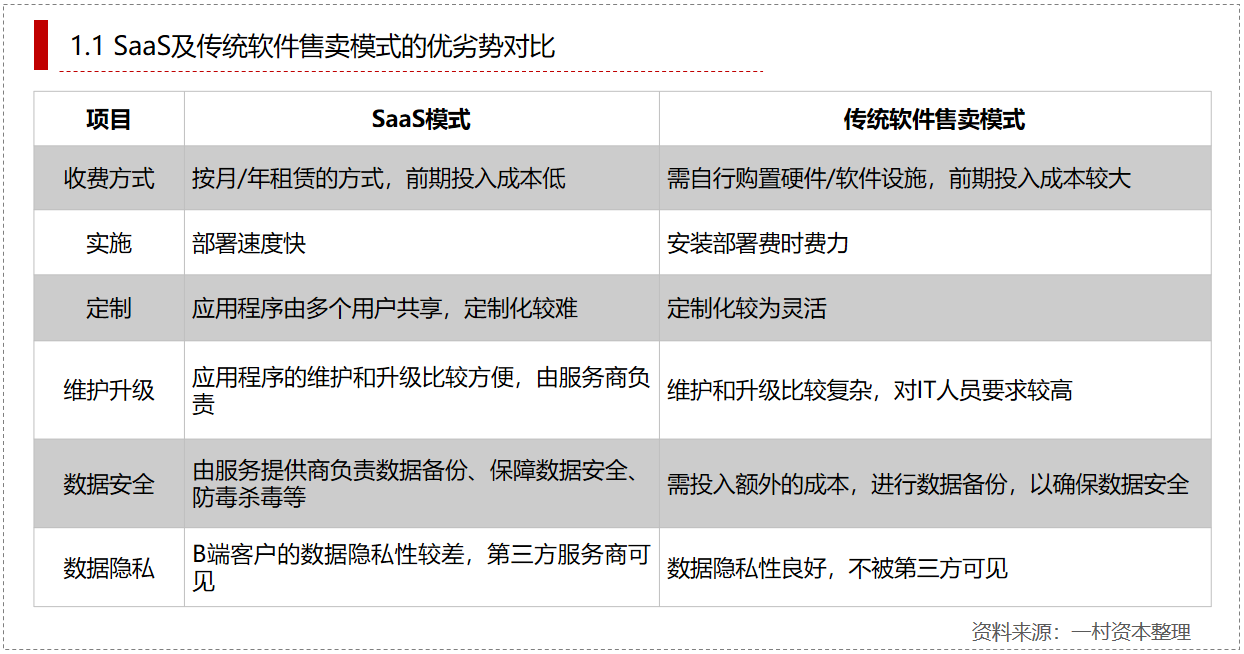

关于介绍SaaS与传统软件售卖模式区别的定性比较文章很多,在此本文不再赘述。此处主要基于模型搭建的需要,从客户以及企业主角度对二者进行比较分析,引出模型搭建的各类假设条件。

首先,从客户角度出发,SaaS的优势在于购买、实施和使用的门槛较低。其中,SaaS模式下将标准软件快捷交付并按需订阅使用的特点是两者的本质区别。

其次,从企业主的角度出发,两种模式下的收入和成本结构不同。(这也是接下来构建财务模型时所要关注的)

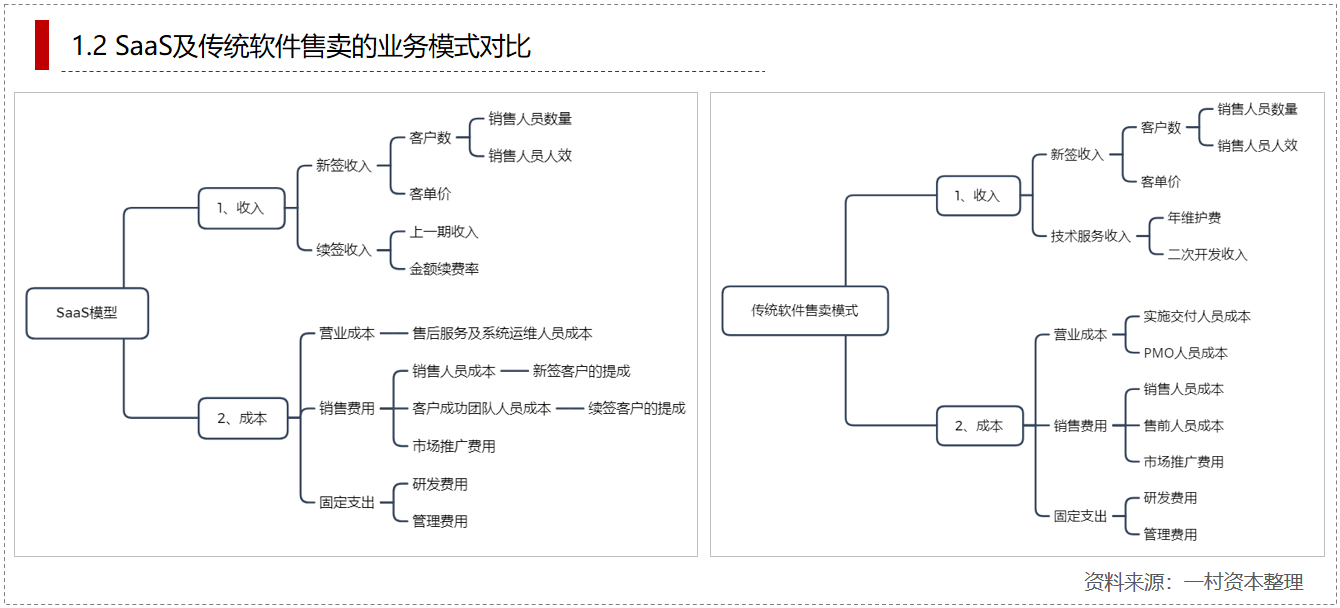

⑴ 收入端分析

SaaS模式下软件的收费方式为按年/月来分期收费,SaaS企业的营业收入包括了新签客户收入及续费客户收入两部分,在此模式下,新签客户的增长率以及老客户的续费率/金额续费率是较为核心的指标。

其中,金额续费率是指当期续签及增购客户的合同金额/上一期所有付费客户的合同金额,取决于客户续约率水平以及多产品交叉销售能力(cross sale)和向上销售能力(upsale)。

传统软件售卖模式下软件的收费方式为一次性/买断式收费,后续或按照合同金额10%-15%的比例收取年维护费或额外的二次开发费用。传统软件售卖企业的营业收入主要由新签客户收入构成,其次会有部分年维护费及二次开发收入。在此模式下,新签客户的增速是一个较为核心的指标。

综上所述,SaaS和传统售卖模式体现在财务上的最大区别在于——SaaS企业存在稳定的/可预期的老客户持续续费的收入。

⑵ 成本费用端分析

成本端:SaaS企业的营业成本主要是云服务器租赁费用、售后客服人员及运维的人工成本;传统软件售卖模式下,企业的营业成本主要是项目管理及交付实施的人工成本、少部分硬件采购成本。

费用端:SaaS模式下的销售费用包含销售人员(负责新签客户)及客户成功团队(负责续签客户)的人工成本以及市场推广费用;传统软件售卖模式下,销售费用包含了销售及售前(负责客户需求对接)的人工成本以及市场推广费用。

二、构建可对比的财务模型

⑴ 财务模型构建的前提设想

针对SaaS模式和传统软件售卖模式,我们尝试构建一组可对比的财务模型。为了体现出这两种模式的本质差异,我们做了如下假设:

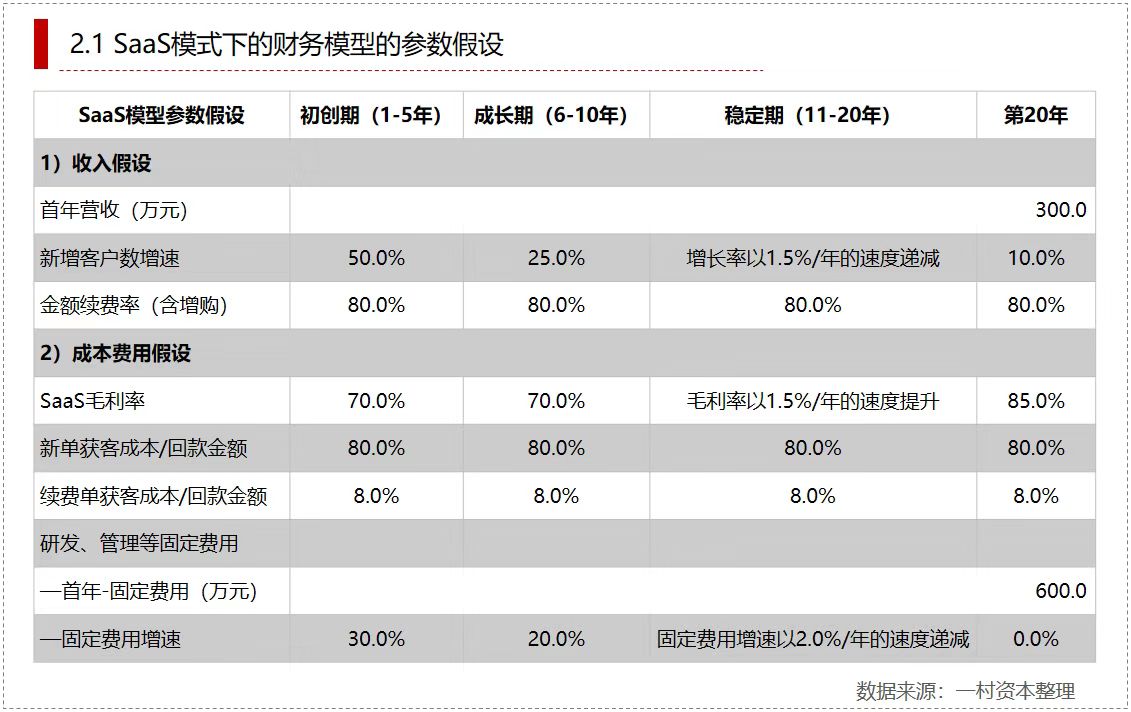

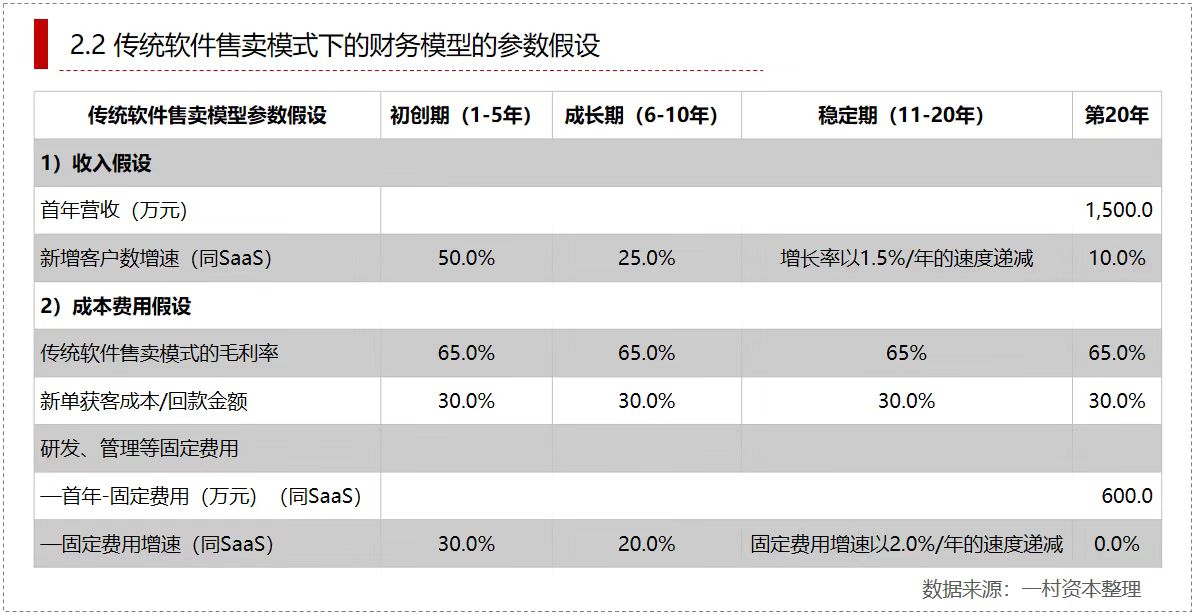

⑵ 财务模型的相关参数假设

如下图表2.1-2.2分别为SaaS及传统软件售卖模式下的财务模型相关参数的假设值。为了使得二者的财务模型具有可比性,我们将后者的新签客户数增速以及研发、管理等固定费用设置为与前者相同;且后者的首年营收及销售费用率与前者的相关参数进行了对应。我们尽可能对比两家在规模、研发实力、增速等方面都相近的企业。

两种模式在收入方面的对应关系

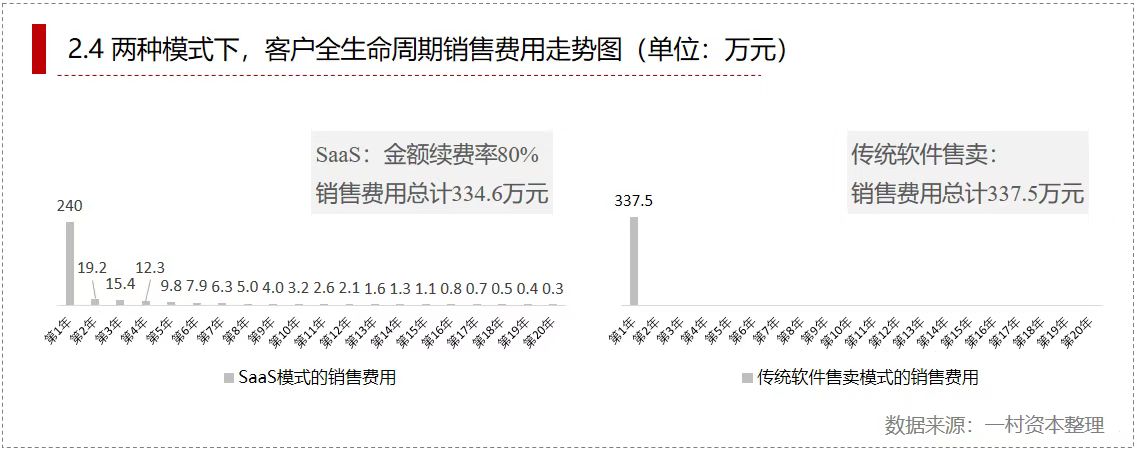

由于假设企业年初开张时有10个成熟的销售人员,则SaaS模式下首年新签客户数为100家,传统软件售卖模式下首年新签客户数为30家。经测算,当SaaS模式下的客户金额续费率达到80%左右时,SaaS模式下首年新签的客户在整个20年的生命周期内总计签约金额约等于传统软件售卖模式下首年新签客户的金额,如下图表2.3所示。因此,我们假设客户的金额续费率为80%,且保持不变。

解析:

本文所构建的SaaS模型和传统软件售卖模型,为了方便二者的直接对比和分析,对实务中动态的大量参数进行了简化,仅做理论化的对比和参考。比如SaaS模式下的金额续费率,我们采用了稳定不变的80%作为长期金额续费率,但在实务中,优秀的SaaS企业的金额续费率可以通过SaaS企业对产品的不断研发、客户需求的持续挖掘和满足、精耕细作的运营体系和客户成功体系逐步提高,而金额续费率的提高对于SaaS企业估值的非常显著的撬动作用(我们在本系列第二篇中会详细分析金额续费率指标对估值的显著影响)。

两种模式在销售费用方面的对应关系

SaaS模式下,销售费用包括销售人员的人员成本(底薪+提成)以及市场推广费用,对于新签客户而言,一般销售提成在20%-35%左右,对于续签客户,一般销售提成在5%-8%左右(有的公司会单独建立客户成功团队负责客户的续签),总体来说,我们假设SaaS企业新客户的获客成本(CAC)为新客户回款金额的80%,客户的续签成本为续签客户回款金额的8%。

传统软件售卖模式下,销售费用除了销售人员的人员成本及市场推广费用之外,还包括了售前人员的人员成本。在SaaS模式下首年新签的100家客户在20年的生命周期内的销售费用(包括新签及续签的销售费用)约为其生命周期内总签约金额的23%,但是考虑到传统软件售卖模式的销售人员能力要求较SaaS模式高,基本是有过多年大客户拓展经验且有一定的销售资源的销售人员,因此其基本工资较SaaS模式高等差异,我们假设传统软件售卖模式下的新客户的获客成本为新客户回款金额的30%。

SaaS企业用P/S估值的本质原因

我们常说:一家公司的价值来源于其未来现金流的折现。通常在实务中我们也会简化地使用市盈率(P/E倍数)的相对估值法对企业估值,尤其是对于国内的已上市A股公司和拟在国内上市的公司。由于国内上市条件对盈利性做了刚性要求,使得与净利润挂钩的P/E倍数估值法成了最常规的估值方式。

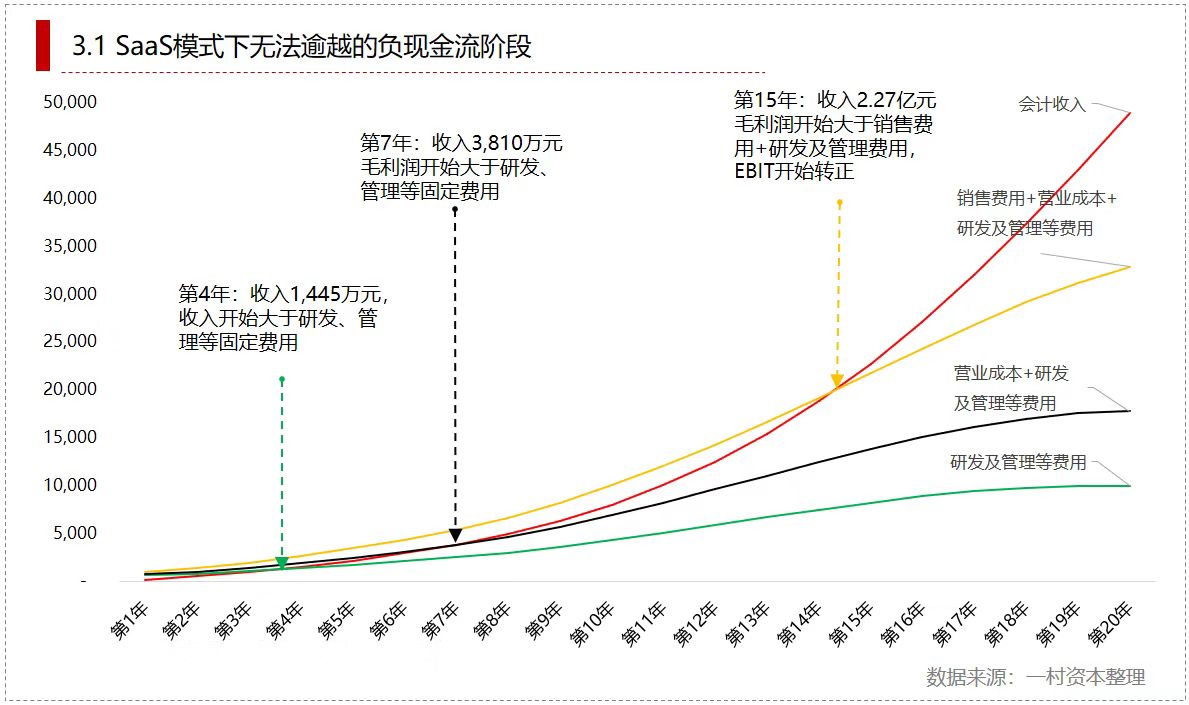

但从我们构建的SaaS企业财务模型可以看出,这种“常规”的估值方式在SaaS企业的初创期和成长期均不适用。SaaS模式下存在无法逾越的亏损阶段,使得SaaS企业在经营初期无法使用P/E倍数估值法。如下图表3.1所示。

在本文的假设下:首年研发及管理等固定费用仅为600万元,即假设初期仅维护15-20人的研发团队的理想情况下,SaaS模式下的会计收入在第4年才能跨越研发、管理等固定费用,直到第15年EBITDA才开始转正。而在实务中,即便不考虑重大的技术更新,软件公司也往往需要维护30-50人的研发团队,因此实务中SaaS企业往往存在更大规模且更长时间段的亏损阶段。

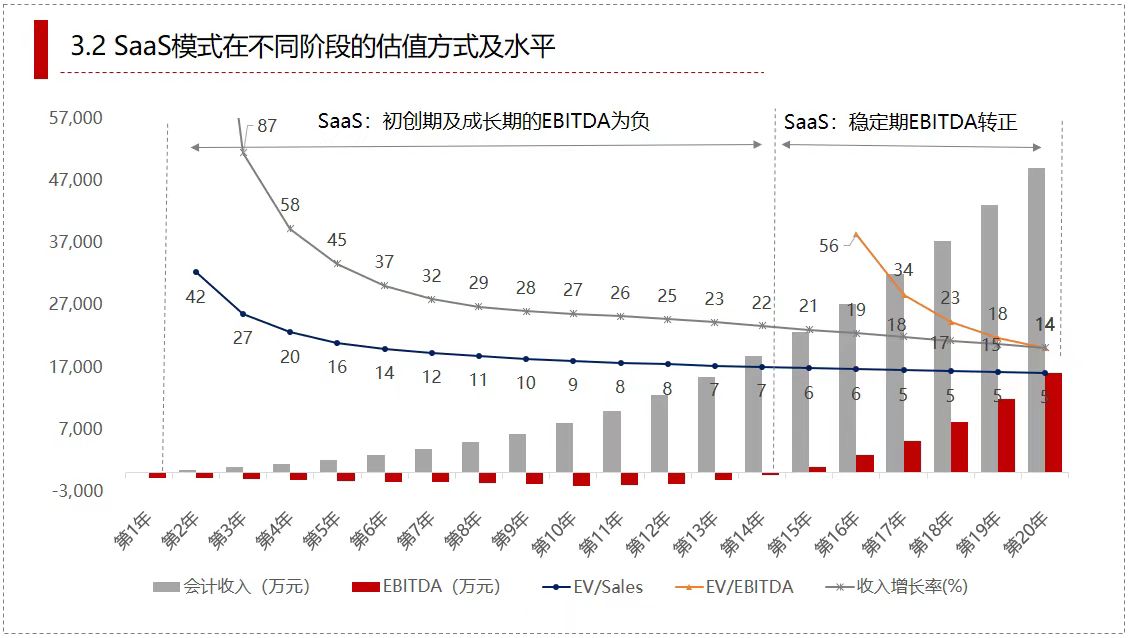

由以上参数假设可以算出企业的EBITDA及FCF,进一步的,通过测算WACC值(本文模型使用14.21%)可算出SaaS企业在不同折现时点的DCF估值水平(也即企业价值EV,Enterprise Value),进而可以算出企业在不同时点的EV/Sales值。

如下图表3.2所示。在不同折现时点上,企业的EV/Sales值与公司收入水平呈较为稳定的倍数关系。因为前期EBITDA为负,因此该阶段适用P/S(或者EV/Sales)估值;当EBITDA转正后,P/E(或者EV/EBITDA)估值法开始变得有意义,但通常这家SaaS公司已经经历了很长的生命周期,才迈入成熟期。

正如本文第一部分所说的:

SaaS企业的收入增长率取决于新签客户的增速以及老客户的续费率/金额续费率,而这些因素对收入增长率乃至估值水平的影响将在我们的SaaS系列研究之二中进行探讨。

其次,当SaaS企业跨越了亏损阶段之后,将迎来属于SaaS模式独有的高光时刻。

通过比较两种模式下企业在不同折现时点的DCF估值水平,可以发现,当企业在SaaS模式下跨越了负现金流时代的挑战之后,订阅模式下续费的复利效应开始逐渐体现出来,体现在估值上,就是SaaS模式的估值开始不断与传统模式拉开差距,迎来SaaS模式特有的高光时刻。

如图3.3所示:

SaaS模式下的自由现金流在初创期及成长期为负,进入稳定期后逐渐回正;而传统软件售卖模式下的的自由现金流值仅最初几年为负,长期则快速转正。

从绝对估值水平而言,在初创期及成长期(1-10年)间,SaaS模式下的估值水平较传统软件售卖模式略低,但伴随着客户基数的增加,稳定期后SaaS模式下的自由现金流值开始逐渐转正,其估值水平也开始显著超过传统软件售卖模式。

四、SaaS模式之魅力所在

有人可能会提出疑问:

根据图3.3,SaaS模式和传统售卖模式下,在生命周期的大部分时间,两者的估值并没有绝对的差异,甚至后者的现金流会更安全,那为何投资机构和创业者会对SaaS如此青睐?为何传统软件巨头(无论是国外的Adobe和Autodesk,还是国内的用友金蝶)也拼命向SaaS化转型?

我们认为,这是由于SaaS模式具有极佳的向上价值弹性和延展性。

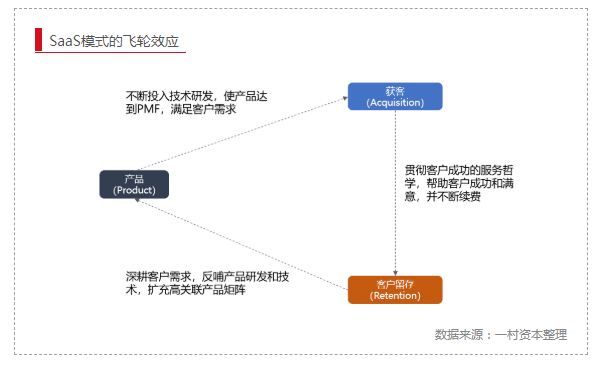

SaaS模式下企业可以通过核心产品的持续迭代、产品矩阵的不断完善、客户需求的持续挖掘和满足、精耕细作的运营体系来不断的改善其各项核心指标,这是一个不断加强的正向循环,形成了SaaS企业独有的飞轮效应。

进一步的,在各项核心指标中,我们认为最能反映SaaS企业综合实力的是金额续费率这个核心指标;同时,我们在系列二的研究中也发现,金额续费率这个指标相较于其他指标,对SaaS企业估值具有更为显著的撬动效应,也即正是金额续费率这个指标的不断改善才使得SaaS模式相对于传统软件售卖模式具有更好的向上价值弹性。

解析:有关于金额续费率撬动效应的具体分析将在我们的SaaS系列研究之二进一步探讨。

另外,企业数字化升级和云化带来的商业模式延展性是传统软件售卖模式/本地部署软件模式完全不具备的。

全渠道、多维度的大数据和智能化无论在通用型SaaS和垂直行业SaaS中都会有不同程度的商业模式创新,可以挖掘出客户更多的需求,衍生更多的服务,并为客户提供更多的价值传递,最终也为SaaS公司的价值带来无限的空间。

参考资料:

1、SaaS白夜行,“用财务模型说明:没有优异续费率的SaaS只是个传统生意”,吴昊;

2、毛苇,《订阅经济——数字时代的商业模式变革》

提示:私募基金仅面向与基金风险等级匹配的合格投资者推介或募集。投资有风险,投资者应理性作出投资决策、自行承担投资风险;本公司不作保本保收益或投资无风险的承诺。私募基金产品风险等级评分表详见网站媒体中心页面。